Le Meilleur Crédit

Votre Comparateur et le Guide du crédit en ligne

Bienvenue. Faites toutes vos simulations grâce à notre comparateur de crédit pour obtenir les meilleures offres de crédit sur Internet !

Le rachat de crédit immobilier pour les propriétaires

En situation de surrendetement : les solutions de rachat de crédit hypothecaire et de renégociation de crédit afin de diminuer vos mensualités.

Trouver le meilleur taux de crédit

On se tourne vers sa banque généralement pour une demande de crédit. Chargés de gérer des dépôts et l’épargne, les établissements bancaires accordent des prêts et offrent des services financiers au travers d’un réseau d’agence bancaire.

Si les banques ont longtemps été assimilées comme les seuls organismes pourvoyeurs de crédit, il faut savoir qu’il existe maintenant depuis de nombreuses années des compagnies de prêt à la consommation. Parmi ses sociétés se trouvent des organismes tels que Cetelem, Sofinco, Cofinoga, etc.

Le rachat de crédit immobilier

C’est la possibilité notamment :

- d’un montant de refinancement (crédits + découverts + dettes) plus élevé (jusqu’à 90% de la valeur du bien) et plus souple

- de garder son prêt à taux zéro et/ou 1% logement

- d’une durée d’amortissement plus longue (jusqu’à 30 ans), donc d’une baisse plus importante des mensualités (jusqu’à 60% et plus)

- de financer un projet important en conservant son train de vie

- d’obtenir de la trésorerie (cash) non affecté

- de bénéficier des taux de l’immobilier

- de mobiliser son patrimoine immobilier

- de choisir la sécurité d’un taux fixe ou jouer le marché avec un taux variable

- de choisir son assurance emprunteur et de faire des économies supplémentaires

Le tout, sans changer de banque et en simplifiant sa gestion grâce à la mensualité et à l’interlocuteur uniques.

Le rachat de crédit immobilier pour les fonctionnaires

D’une manière générale, les salariés de la fonction publique (fonctionnaires), qu’il s’agisse des fonctionnaires d’Etat, des fonctionnaires des Collectivités territoriales ou des fonctionnaires de la fonction hospitalière, ainsi que les assimilés fonctionnaires (établissements et entreprises publiques comme EDF-GDF, SNCF, RATP, Air France, Aéroports de Paris …) bénéficient d’avantages pour l’obtention d’un réaménagement de crédits ; qu’il s’agisse d’un rachat de crédit immobilier ou d’un regroupement de crédits à la consommation.

Terminologie

Il serait plus juste d’appeler le rachat de crédit immobilier par le vocable « rachat de crédit propriétaire ».

En effet, il est habituellement réservé aux propriétaires d’un bien immobilier d’habitation, qu’il s’agisse de la résidence principale ou de la résidence secondaire de l’emprunteur ou encore d’un bien à usage locatif, et aux accédants à la propriété de tels biens.

Toutefois, un rachat de credit immobilier peut être accordé à un emprunteur qui n’est pas lui-même propriétaire mais qui bénéficie d’une caution hypothécaire de son conjoint ou de ses parents.

La loi et l’usage

En effet, si, selon le Code de la consommation, le rachat de crédit immobilier est celui qui consolide, pour au moins 60% de son montant total, un ou plusieurs prêts immobiliers, les établissements de crédit appellent ainsi toutes les opérations de rachat de crédits adossées à une garantie immobilière, qu’il s’agisse d’une hypothèque ou d’un cautionnement mutuel, que cette opération porte ou non sur la consolidation d’un prêt immobilier et, dans l’affirmative même si la part de ce dernier est inférieure à 60%.

L’intérêt de cette distinction

Lorsque la renégociation ou le rachat porte pour 60% et plus du montant du refinancement sur un ou plusieurs prêts immobiliers, il est soumis à la législation du crédit immobilier.

En conséquence, il bénéficie de la protection légale y afférente et notamment :

- d’un délai de réflexion de 10 jours

- du régime d’indemnité de remboursement anticipé du crédit immobilier

- du taux d’usure du crédit immobilier

Les garanties exigées pour un rachat de crédit immobilier

Le rachat de crédit hypothécaire

La garantie est une inscription d’hypothèque sur le bien immobilier d’habitation apporté en gage au profit du prêteur qui est généralement de premier rang mais qui peut être prise en second rang ou plus si le rachat de crédit rembourse par anticipation les crédits bénéficiant d’inscription antérieures ou que son montant inférieur à une quotité déterminée le permette.

Le rachat de crédit hypothécaire est constaté par un acte en la forme authentique passé par devant un notaire.

L’hypothèque n’empêche ni d’occuper, ni de louer, ni de vendre le bien immobilier donné en garantie.

Dans certains cas, elle peut même être transférée sur un nouveau bien immobilier en cas de revente pour une nouvelle acquisition.

Le rachat de crédit cautionné

A la place d’une garantie hypothécaire traditionnelle, c’est une caution mutuelle qui est consentie au prêteur par un autre établissement de crédit spécialisé et dont le coût se rapproche de celui de l’hypothèque.

De plus, le regroupement de crédits cautionné n’exige pas l’intervention d’un notaire.

Attention aux « comparateurs » !

Ces sites et portails, qui vous font croire que vous allez pouvoir comparer en ligne plusieurs offres de rachat de crédits, font florès car ils sont rentables pour leurs éditeurs.

Exemple : une réduction de mensualités de 62%

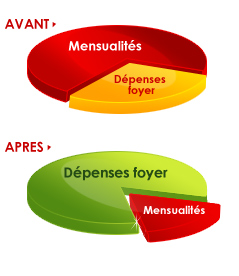

Avant :

Madame et Monsieur DURAND sont mariés. Sylvie est âgée de 47 ans et Alexandre de 53 ans. Ils travaillent tous les deux en CDI depuis plus de 20 ans, elle dans la fonction publique et lui est indépendant. Ils ont deux enfants, Ludivine, 18 ans, qui est étudiante et vit au domicile familal et Cédric, 25 ans, qui a obtenu son master 2 de droit des affaires et vient d’être embauché par une grande firme à Londres. Ils sont propriétaires d’une jolie girondine près de Libourne dont la valeur est estimée à 225.000 €. Leurs salaires mensuels moyens cumulés s’élèvent à 3800,00 €. Ils remboursent encore un crédit immobilier et 11 autres prêts à la consommation dont une majorité de crédits renouvelables. Au titre desquels ils doivent une somme totale de 88.100,00 € (dont 26.600,00 € de part immobilière) pour un total de mensualités de 2717,00 €,

soit un taux d’endettement de 71,5%.

Après :

Après avoir obtenu un rachat de crédit immobilier portant sur la totalité de leurs crédits, les frais de l’opération et une trésorerie de 8700,00 €, soit un total de 104.264,00 € moyennant 178 mensualités fixes de 1026,39 € assurances comprises à 100% sur deux têtes,

soit un taux d’effort réduit à 27%.

Sylvie et Alexandre ont ainsi réduit leurs mensualités de 1690,61 €, soit 62% !

Cerise sur le gâteau, ils bénéficieront, pour souffler un peu, d’un différé de remboursement de DEUX MOIS et d’une trésorerie de 8700,00 €.

Crédit hypothécaire d'un montant 104.264,00 €. Durée de 180 mois. TAEG : 8,60%.

Taux de période (mensuel) de 0,574% hors assurance facultative, soit un taux nominal annuel fixe hors assurance facultative de 6,89%.

Mensualité sans assurance : 964,84 €. Mensualité avec assurance facultative : 1026,39 €. Coût total du crédit sans assurance : 72.937,52 €. Coût de l’assurance facultative : 14.053,60 €. Coût total du crédit avec assurance : 87.097,42 €. Les coûts de crédit incluent : 1434,00 € de frais de dossier, 5214,00 € de frais de courtage et 2016,00 € de frais d’hypothèque et de notaire.